Факторы, определяющие оптимальный размер организации. Оптимальные размеры предприятий и их определение Что такое лимит остатка кассы

Большая Советская Энциклопедия дает следующее определение - Лимит (франц. limite, от лат. limes, родительный падеж limitis — граница, предел), предельная норма, дозволенное количество чего-либо, ограничение, предел, грань. Полный текст Третьего издания «Большой советской энциклопедии был выпущен в 1969 - 1978 годах. С тех пор определении слова лимит ничего не изменилось, но сфер, где применяется это термин, стало гораздо больше. Лимит легионеров в футболе, лимит поездок по транспортной карте, лимит хостинга, лимит памяти смартфона, лимит выплат по ОСАГО и… лимит дебитора. В факторинге.

На всякий случай напомним читателям, что факторинг - это набор решений для повышения комфорта в бизнесе, таких как финансирование закупок, финансирование дебиторской задолженности или ее покупка. Но факторинг - это не просто еще один способ получения финансирования, это в первую очередь взвешенная оценка риска в интересах клиента. Прежде чем начать финансировать или покупать задолженность, Фактор определяет максимальный допустимый размер риска по каждому покупателю, поставки в чей адрес будут переданы на факторинг. Так определяется лимит дебитора. Нужно отметить, что многие клиенты факторинговых компаний воспринимают этот процесс буквально - как ограничение, но не всегда понимают, что это ограничение во благо. Сегодня ifactoring расскажет своим читателям о том, то такое лимиты и какова их реальная ценность для бизнеса.

Тем более что согласно результатам исследования удовлетворенности качеством факторинговых услуг, проводимого факторинговой компанией НФК на протяжении последних 4 лет, наибольшее количество вопросов у клиентов вызывают как-раз таки лимиты дебиторов - как Фактор их устанавливает, чем руководствуется при определении размера и что влияет на частоту пересмотров. Почему это важно? Очевидно - лимиты дебиторов напрямую влияют на объем финансирования, которые компания может получить.

Лимит дебитора - это фактически размер риска, который факторинговая компания готова принять на себя, выплачивая клиенту финансирование по отгрузкам в адрес этого покупателя, выдавая поручительство на случай возможной неоплаты и принимая обязательства в случае чего убытки возместить, или просто выкупая у клиента “дебиторку”.

Зачем устанавливать лимит на Покупателя, если можно оценить самого Поставщика?

Резонный вопрос, который может задать несколько неосведомлённый читатель или тот, кто только ищет себе партнера по факторингу, - а зачем вообще лимит дебитора, если можно оценить поставщика? Как в банковском кредитовании.Во-первых, мы не раз уже говорили о том, что факторинг не кредит. В факторинге обеспечением является действительная торговая дебиторская задолженность. То есть Фактор выплачивает денежные средства исходя из качества дебиторки, а не в зависимости от способности Клиента при наступлении регресса вернуть ранее уплаченное финансирование Фактору.

При таком подходе, Поставщик, не обладающий на момент обращения к Фактору крупными материальными ресурсами, но имеющий перспективы для развития за счет хороших клиентов, которые регулярно закупают товар и вовремя рассчитываются по поставкам, может рассчитывать на большую сумму финансирования, нежели бы при банковском подходе в определении суммы кредитной линии. И что самое главное-это финансирование будет финансированием без залога!

Во-вторых, установление лимита - это оценка риска, который несет не только Фактор, но и поставщик (в первую очередь когда речь идет о факторинге с регрессом - в случае неплатежа покупателя поставщик возвращает Фактору ранее полученное финансирование). Компании, успевшие оценить практическую полезность установления лимитов дебиторов, уже не видят в проблему - только благо для бизнеса. По словам одного их клиентов факторинговой компании НФК, если фактор не устанавливает лимит на кого-то из покупателей - это первый звонок, оповещающий о том, что сотрудничество с таким дебитором нужно, по меньшей мере, пересмотреть, и если не отказать в коммерческом кредите, то, возможно, сократить срок отсрочки или объем отгрузок.

По словам Демьяна Немых, генерального директора компании Фаубеха-СПБ: «Лимиты, которые устанавливает фактор на наших покупателей - это не просто полезная информация, это механизм контроля за дебиторской задолженностью, с помощью которого мы нивелируем свои риски, т.к. любая сумма долга может стать для нас дополнительной потерей ».

Кто производит оценку Покупателя и на основании каких данных делает заключение о сумме лимита?

В первую очередь, обособленное подразделение факторинговой компании - кредитные аналитики - осуществляют сбор информации о Покупателе. Как правило, они обращают внимание на размер бизнеса, кредитную нагрузку, платежная дисциплину - на те факторы, которые влияют на платежеспособность Покупателя. На основании изученной и обобщенной информации кредитный аналитик готовит заключение, которое потом попадает в небесную канцелярию. К андеррайтерам. Это специалисты, которые занимаются оценкой рисков только покупателей, что позволяет исключить субъективизм в оценке дебиторов. Последний может возникнуть при параллельном анализе и оценке и поставщика, и его покупателей, а неверные решения повышают риски и размер потенциальных потерь и Фактора, и его Клиентов.Какие факторы влияют на скорость установления лимитов?

Нужно отметить, что сроки установления лимитов варьируются - лимит на одну компанию могут установить за 3 дня, а на другую за неделю. Это связано, в первую очередь, с размером запрашиваемого лимита - чем он больше, тем дольше срок проверки за счет большей глубины анализа. Например, при лимите до 5 млн рублей и положительной истории взаимоотношения поставщика и покупателя, факторинговая компания ограничится заочной проверкой, руководствуясь данными, полученными из финансовой отчетности и собственных источников информации. А если лимит достаточно крупный, например, миллионов 25, то к дебитору обязательно организуется выезд аналитика для визуальной оценки объемов и состояния бизнеса.Другой фактор, который влияет на скорость принятия решения по лимитам, - готовность покупателя сотрудничать. Если он по запросу предоставляет все документы, открыт для общения с Фактором, осознает важность этой процедуры, то процесс может пройти быстро и комфортно. Да и на размере лимита такое поведение может сказатьcя благотворно.

Представитель компании «Мастертекс», клиента факторинговой компании НФК, Галина Андросова говорит: «Наши клиенты с готовностью идут на контакт с Фактором и делятся необходимыми сведениями и документами, т.к. понимают, что быстрое установление лимита в том числе в их интересах ». Если поставщик хочет ускорить процесс установки лимита, ему нужно убедить покупателя:

1. Предоставить актуальные финансовые документы.

Чаще всего запрашиваются баланс и отчет о прибылях и убытках; оборотно - сальдовая ведомость покупателя по 60 счету «Расчеты с поставщиками и подрядчиками» и по 62 «Расчеты с покупателями и Заказчиками»; расшифровка кредитов и займов.

2. Пойти на контакт с Фактором.

Кстати, одна хорошая факторинговая компания для своих клиентов сильно упростила процедуру, создав вэб-справочник, в котором каждый желающий может найти ответы на самые распространенные вопросы, в том числе и на те, которые касаются проверки покупателей и установления лимитов.

Что если сумма лимита не удовлетворяет поставщика?

Действительно, порой сумма установленного лимита дебитора оказывается ниже запрашиваемой, и многих поставщиков такая ситуация не устраивает. Не стоит расстраиваться. Лимит - это не навсегда, он подлежит системному мониторингу и может быть пересмотрен в любой момент. В первую очередь, сама факторинговая компания может стать инициатором этой процедуры: большинство Факторов пересматривают лимиты раз в квартал на основе полученной отчетности и наработанной статистики отгрузок и оплат. Помимо этого, поставщик сам может запросить увеличение лимита дебитора в любой момент срока его действия. При рассмотрении таких заявок андеррайтеры учитывают все те же факторы: финансовое состояние покупателя и статистику работы с поставщиком, если она положительная - увеличение с большей вероятностью одобрят. То есть если ваш покупатель своевременного рассчитывается по поставкам, преданным на факторинг, через какое-то время вы можете справедливо поднять вопрос об увеличении размера лимита. Также вы можете обратиться к Фактору с просьбой пересмотреть лимит, когда в вашей отрасли скоро наступит высокий сезон - очевидно, что в это время спрос на продукцию выше.И будьте уверены, Фактор заинтересован в увеличении оборотов по каждому Клиенту, и он приложит максимум усилий для установления соразмерного размеру потенциального риска лимиту. То есть если он вас в чем-то ограничивает, то это только во благо.

Коммерческий директор компании «Скороход» рассказывает: «Мы запрашивали лимит у нашей факторинговой компании НФК на одного из дебиторов. Сумма лимита, которую одобрил фактор, была изначально меньше запрашиваемой, но мы не отчаялись - наработали положительную статистику работы с дебитором, который исправно оплачивал нам поставки, зачастую даже раньше срока. По результатам этих данных фактор установил нам нужный размер лимита и теперь мы довольны ».

Нужно отметить, что некоторые поставщики воспринимают установку лимитов как борьбу, в которой клиент и фактор стоят по разные стороны баррикад. Ведь клиенту нужно получить деньги, а фактору - исключить риски. Но если вспомнить о том, что факторинговая компания естественно заинтересована в получении прибыли, которая зависит от темпов развития бизнеса своих клиентов и увеличения оборотов, лимиты финансирования становятся не фактором, тормозящим развитие бизнеса, а инструментом его безопасного роста.

Какие факторы влияют на увеличение издержек мониторинга и предупреждение оппортунизма внутри организации по мере ее роста? Ведь было бы недопустимым упрощением говорить о прямой пропорциональности внутрифирменных издержек и ее размеров. Основные факторы выбора оптимального контракта для конкретной сделки таковы:

1) степень специфичности активов, по поводу которых совершаются сделки;

2) степень неопределенности, сопровождающей реализацию контракта;

3) степень склонности сторон контракта к риску;

4) степень сложности сделки;

5) соотношение цены доступа к закону и цены внелегальности.

Специфичность активов

Напомним, что активы называют специфичными, если максимальный эффект от их использования достигается в рамках данного контракта. Следовательно, любое изменение состава участников контракта приведет к снижению его результативности. "Специфичность актива зависит от легкости, с которой ему можно найти альтернативные варианты использования и альтернативных пользователей без ущерба эффективности его использования" 36 . Специфичность активов бывает шести видов.

1. Специфичность по месту расположения активов (site specificity) возникает в ситуациях ограниченной мобильности активов в пространстве: природные ресурсы, выгодное экономико-географическое расположение.

2. Технологическая специфичность (physical asset specificity): инвестиции в оборудование для производства определенного компонента.

3. Специфичность человеческого капитала (human asset specificity): заключается в обладании человеком особыми знаниями и навыками, необходимыми для выполнения определенных операций.

4. Торговые марки (товарные знаки) 37 .

5. Специфичность инвестиций в производственную инфраструктуру, рассчитанную на потребности определенного потребителя.

6. Специфичность активов во времени (temporal specificity), являющаяся вариантом технологической специфичности: потребность в том или ином ресурсе возникает в определенный момент времени.

Специфичный актив (ресурс) – актив, максимальный эффект от использования которого достигается в рамках данного контракта. Такому активу трудно найти замену и альтернативное применение.

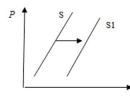

Увеличение степени специфичности активов увеличивает стимулы к нарушению условий контракта и повышает привлекательность использования властных отношений в качестве гарантии выполнения контракта. Данная зависимость представлена графически на рис. 16.2 38 .

Рис. 16.2

Аналогичным образом мы можем изобразить и границу между фирмой и рынком с учетом степени специфичности активов (рис. 16.3) 39 . Здесь C – разность производственных затрат в случае производства внутри фирмы и издержек на покупку идентичной продукции на рынке (на рынке возможна экономия издержек за счет агрегирования спроса, экономия на масштабах производства), G – разность управленческих затрат внутри фирмы и покупки на рынке, K* – степень специфичности активов, при которой выгоднее становится совершение сделки внутри фирмы ("граница" фирмы).

Рис: 16.3

Неопределенность

По мере роста неопределенности и, следовательно, необходимости корректировать условия контракта возрастает привлекательность имплицитного контракта и снижается привлекательность классического, что объясняется прежде всего динамикой издержек на заключение контракта. Динамика эффективности неоклассического контракта имеет нелинейную форму. При низкой степени неопределенности нет необходимости пересматривать положения контракта при его перезаключении. С другой стороны, высокая вероятность "шоков" в рыночной конъюнктуре делает неэффективными двух- и трехсторонние согласования: когда под вопрос ставятся перспективы бизнеса как такового, трудно заботиться об интересах партнера (рис. 16.4).

В интервале наиболее выгоден классический контракт, [A, B ] – неоклассический, [B, + ] – имплицитный. Теперь отразим влияние двух факторов, степени специфичности активов и степени неопределенности, на рис. 16.5 40 , где по вертикали отложена степень неопределенности, а по горизонтали – степень специфичности активов.

Рис 16.4

Рис. 16.5

Склонность сторон к риску

О том, как влияет степень склонности сторон контракта к риску на выбор оптимальной формы контракта, можно сказать следующее. Если обе стороны контракта нейтральны к риску в одинаковой степени, то лучше всего для них заключить классический контракт. Если одна из сторон нейтральна к риску, а вторая является его противником, то оптимальный вариант – имплицитный контракт (противник риска становится агентом). Наконец, в других случаях выгоднее заключать неоклассический контракт.

Сложность сделки

Под сложностью сделки понимается структура сделки (сколькими и какими правомочиями обмениваются стороны, на какой срок) и связанный с нею объем информации, необходимый для спецификации условий сделки. Например, наиболее простая сделка заключается в купле-продаже стандартного товара с оплатой за наличные в момент передачи товара покупателю. Влияние степени сложности сделки на выбор оптимального контракта может быть представлено в форме следующей эвристической модели. Привлекательность классического контракта монотонно убывает по мере роста сложности сделки, ведь все ее детали следует эксплицитным образом зафиксировать в контракте. Несмотря на необязательность определения ex ante в рамках имплицитного контракта, он не приспособлен для заключения сделок, предполагающих применение сложных схем разделения риска и сложные конфигурации распределения правомочий между участниками. Ограничивающим фактором выступает обязательность передачи агентом права контроля над своими действиями принципалу. Следовательно, наиболее, сложные сделки выгоднее всего заключать на основе неоклассического контрактного права (рис. 16.6).

Рис. 16.6

Цена доступа к закону

Лишь издержки на заключение классического контракта напрямую зависят от цены доступа к закону: только этот контракт предполагает исключительно судебную процедуру защиты сторонами своих интересов и исключительно юридический механизм наложения санкций. Поэтому чем эффективнее деятельность государственных правоохранительных органов, тем привлекательнее классический контракт. Наоборот, при высоких издержках доступа к закону по сравнению с издержками внелегальности оптимальным будет выбор имплицитного контракта, своего рода судебной и правоохранительной системы в миниатюре. Наконец, привлекательность неоклассического контракта практически не зависит от сравнительной величины цены доступа к закону и издержек внелегальности. Точнее, это влияние не представляется возможным определить эвристически, ведь такой контракт объединяет в себе элементы и легальной, и внелегальной системы прав собственности (рис. 16.7).

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

- Размер заработной платы. Является основным фактором для определения лимита. Между доходами и лимитом находится прямая зависимость. Банк доверит большую сумму кредита клиенту с высоким уровнем заработка. В расчет, естественно, берется только белая зарплата.

- Кредитная история. Если клиент в срок погашал выданные ему кредиты, то может надеяться на больший лимит по карте. Клиенты же, постоянно выходящие на просрочку, получат наименьший лимит, если и вовсе банк выдаст займ. Также для клиентов, имеющих в данном кредитном учреждении вклады, могут быть предложены кредитки с высоким лимитом за преданность банку.

- Количество поданных документов. Куда проще получить кредит лишь по одному паспорту, но размер лимита тогда будет крайне мал. Кредитные карты с большими суммами по одному только паспорту никто не даст. Клиенту потребуется подтвердить свои доходы, предоставив справку с работы.

- Место трудоустройства. Высокий шанс получить весомый кредитный лимит есть у работников организаций-партнеров банка и у лиц, у которых в данном банке открыт зарплатный проект.

- Возраст заемщика. Обычно большие средства получают лица в возрасте от 22 до 50 лет.

- Вид карты. Размер лимита зависит от статуса карты. Владельцы премиальных кредиток, являясь привилегированными клиентами, получают больший лимит.

- Придя лично в банковское отделение. Для начала нужно будет заполнить анкету потенциального заемщика и предоставить документы для рассмотрения. После того, как банк рассмотрит вашу заявку, с вами свяжется менеджер и сообщит о принятом решении. При положительном ответе и после изготовления карты заемщику нужно будет придти для подписания кредитного договора. Этот способ позволяет самостоятельно указать желаемую сумму кредитного лимита.

- Получение карты в дополнение к другим банковским продуктам. Клиенты, которые уже пользуются продуктами банка, часто получают индивидуальное предложение оформить кредитную карту с уже одобренным лимитом. Такие предложения получают только «надежные» клиенты.

- Оформление карты онлайн. Сейчас у всех банков есть свой официальный сайт. При этом на сайте представлена удобная форма, где потенциальный заемщик может указать желаемые условия кредита. Сотрудник, отвечающий за такие заявки, свяжется с клиентом и сообщит о решении банка, а также назовет список документов, которые должны быть предоставлены. После рассмотрения банком документов будет принято решение о максимальной сумме кредита. Этот способ позволяет заказчику указать требуемую сумму кредитного лимита.

- частые расчеты картой;

- отсутствие просрочек;

- высокие суммы операций;

- увеличение доходов заемщика (доказать можно путем предоставления справки о доходах с работы).

- Выписки с банковских счетов. Обычно банк интересуют выписки за 6 месяцев. Плюсами к вашей платежеспособности будут постоянные движения на счете, это могут быть оплаты квартплаты, покупки в магазинах и т.п. Особенно хорошо, если счет открыт в том банке, где вы хотите получить кредитку.

- Доход от аренды. Подтверждением будут договор с арендатором и свидетельство о государственной регистрации права.

- Пенсионные выплаты. Заемщик должен предоставить пенсионное удостоверение и справку о размере пенсии. Важно знать, что пенсии по потере трудоспособности и инвалидности часто служат отказом в кредите, так как банки остерегаются данных категорий граждан.

- Справки о наличии дорогой недвижимости и/или автомобиля премиум-класса.

- Дополнительный способ – предоставление ксерокопии заграничного паспорта. Наличие штампов о частых перелетах будет дополнительным подтверждением платежеспособности клиента.

- должен быть гражданином РФ;

- наличие прописки в любом из субъектов РФ;

- возраст от 21 до 65 лет;

- стаж на текущем месте – не менее полугода, стаж за последние 5 лет не менее года.

- должен быть гражданином РФ;

- постоянный чистый доход для Москвы – от 9 тыс.руб., для субъектов РФ – от 5 тыс.руб.;

- постоянная регистрация, фактическое проживание или работа в городе или поблизости от города, в котором есть отделения «Альфа-Банка»;

- возраст: от 20 до 80 лет;

- постоянная регистрация в регионе получения карты;

- стаж работы на текущем месте более 4 месяцев.

Начало функционирования СП. Факторы, определяющие размер уставного фонда предприятия. Прогнозирование как основа процесса планирования деятельности совместного предприятия: сущность и необходимость. Зарубежный опыт организации совместных предприятий.

контрольная работа , добавлен 21.03.2009

Особенности расчета и оценки экономических показателей работы предприятия, выпускающего изделия производственно-технического назначения. Размер активов предприятия, установление зоны его безубыточной работы. Оценка результатов деятельности предприятия.

курсовая работа , добавлен 07.03.2012

Экономическая сущность индустриальной организации, ее признаки. Различия между организацией и институтом. Механизм взаимодействия институциональной среды и процесса управления трансакциями. Факторы, определяющие размер и влияющие на структуру корпорации.

контрольная работа , добавлен 17.03.2017

Состав и размер земельных фондов и сельскохозяйственных угодий СПК "Рассвет". Организационно-производительная структура и структура управления предприятия. Расчёт показателей обеспеченности предприятия основными фондами и эффективности их использования.

отчет по практике , добавлен 21.03.2014

Оценка экономических показателей работы предприятия. Коммерческая себестоимость изделий. Определение цены, составление сметы затрат на производство. Размер активов предприятия, установление зоны его безубыточной работы. Оценка результатов деятельности.

курсовая работа , добавлен 19.03.2012

Выбор ассортимента продукции для производства в условиях ограниченных ресурсов. Расчет прибыли от реализации продукции, потери предприятия. Управление запасами ТМЦ: оптимальный уровень инвестиций в запасы, размер заказа и момент размещения заказа.

контрольная работа , добавлен 09.12.2010

Исходная формулировка закона "ранг – размер" и эмпирическое исследование его соотношения в различных государствах. Социальная справедливость в государственной урбанистической политике и попытки насильственной деформации соотношений "ранг – размер".

Большое значение для жизнеспособности и конкурентоспособности предприятия имеет определение его размеров.

Необходимо различать понятия «размер производства» и «размер предприятия».

Размер объема производства всегда выражается количеством продукции, чем больше продукции в натуральном выражении производит предприятие, тем больше размер производства.

Размер предприятия – это количество сосредоточенного на предприятии живого и овеществленного труда, которое необходимо для производственного использования его на данном предприятии при прогрессивной технике, организации производства и труда. Чем больше количество материально-трудовых ресурсов сосредоточено на предприятии, тем оно крупнее.

Уровень научной, технологической и ресурсной емкости конкретной

Отрасли промышленности определяет минимально допустимый размер отраслевого предприятия, ниже которого создавать предприятия нецелесообразно. Оптимальным считается такой размер промышленного предприятия, при котором достигается наилучшее значение по критериальному показателю. В качестве критерия могут выступать минимум производственных затрат, максимум прибыли, определенный уровень рентабельности, максимальный социальный и экологический эффект.

Для каждого производства существует только один минимально допустимый размер производства. Оптимальных же размеров предприятий данного вида производства может быть несколько, в зависимости от конкретной рыночной ситуации, специализации и межпроизводственных связей, условий транспортировки и т. д.

При определении размера предприятия необходимо руководствоваться критериями экономии и минимизации затрат (издержек).

Издержки - это те выплаты, которые фирма обязана сделать, или те доходы, которые фирма обязана обеспечить поставщику ресурсов для того, что- бы отвлечь эти

Ресурсы от использования в альтернативных производствах. В число альтернативных издержек, с которыми сталкиваются фирмы, входят выплаты рабочим, инвесторам, а так же владельцам природных ресурсов; все эти выплаты осуществляются с целью привлечь факторы производства, отвлекая их тем самым от альтернативных вариантов применения и т.д.

Явные издержки - это альтернативные издержки, принимающие форму прямых (денежных) платежей поставщикам факторов производства и промежуточных изделий. В число явных издержек входит зарплата, выплачиваемая рабочим, жалованье менеджеров, комиссионные выплаты торговым фирмам, выплаты банкам и другим поставщикам финансовых услуг, гонорары за юридические консультации, оплата транспортных расходов и т.д.

Существуют также неявные издержки. К их числу относятся альтернативные издержки использования ресурсов, принадлежащих владельцам фирмы (или находящиеся в собственности фирмы, как юридического лица). Эти издержки не предусмотрены контрактами, обязательными для явных платежей, и поэтому остаются недополученными (в денежной форме). Обычно фирмы не отражают неявные издержки в своей бухгалтерской отчетности, но от этого они не становятся менее реальными.

Другой метод классификации издержек основывается на учете временных горизонтов, на протяжении которых принимаются те или иные производственные решения.

Переменные затраты - затраты, зависящие от объема выпускаемой продукции.

Они которые могут быстро и без особых трудностей подвергнуты изменению в рамках предприятия данного размера по мере того, как изменяется объем выпуска продукции. Сырье, энергия, почасовая оплата труда- вот примеры переменных издержек большинства фирм.

Постоянные затраты - не зависят от объема выпускаемой продукции или предоставляемых услуг. Как правило, долгосрочные. Постоянные издержки получили свое название в силу своей природы неизменности и независимости от изменения объема производства. Однако они относятся к разряду текущих издержек, ибо их бремя лежит на фирме ежедневно, если она продолжает арендовать или владеть производственными мощностями, необходимыми ей для продолжения производственной деятельности. В том случае, когда эти текущие издержки принимают вид периодических платежей, они относятся к явным денежным постоянным издержкам. Если же они отражают альтерна- тивные издержки, сопряженные с владением теми или иными производственными мощностям, приобретенными фирмой, они являют собой неявные издержки.

Деление затрат на постоянные и переменные лежит в основе метода,

Который широко распространен в экономике. Впервые он был предложен в

1930 г. инженером Уолтером Раутенштраухом как способ планирования, получивший известность под названием графика критического объема производства, или графика безубыточности.

График безубыточности в различных его модификациях широко используется в современной экономике. Несомненным преимуществом этого метода является то, что с его помощью можно быстро получить довольно точный прогноз основных показателей деятельности предприятия при изменении условий на рынке.

При построении графика безубыточности предполагается, что не происходит изменений цен на сырье и продукцию за период, на который осуществляется планирование; постоянные издержки считаются неизменными в ограниченном диапазоне объема продаж; переменные издержки на единицу продукции не изменяются при изменении объема продаж; продажи осуществляются достаточно равномерно.

При построении графика по горизонтальной оси откладывается объем производства в единицах изделий или в процентах использования производственной мощности, а по вертикальной - затраты на производство и доход. Затраты откладываются с подразделением на постоянные (ПОИ) и переменные (ПИ). Кроме линий постоянных и переменных издержек, на графике отображаются валовые издержки (ВИ) и выручка от реализации продукции (ВР).

На основании этого графика (Рисунок 5) определяется минимальный объем продаж по каждому виду продукции и минимально допустимые, обеспечивающие безубыточность объемы производства.

Большой лимит по кредитной карте дает массу возможностей своему владельцу, но для начала нужно узнать, как доказать банку свою платежеспособность и где получить такую карту.

Сотрудники банка по документам клиента оценивают, какую сумму кредита он сможет погасить, ведь банку просрочки не нужны.

На размер кредитного лимита по карте влияют:

Оформление кредиток во всех банках имеет схожий порядок. Так, получить кредитку с заветной суммой можно 3-мя способами:

Изменить сумму лимита в большую сторону можно по предложению банка (для надежных клиентов) или по собственному желанию. В последнем случае нужно подать соответствующее заявление.

Оба способа работают при наличии следующих условий:

Для получения кредита по карте на большую сумму нужно убедить банк в своей платежеспособности.

Главным подтверждением платежеспособности клиента будет служить справка о доходах (по форме 2-НДФЛ или в произвольной форме). Клиент может предоставить и другие документы:

Где можно заказать кредитную карту с большим лимитом?

У каждого банка свои условия и множество моментов, на которые следует обратить внимание при выборе кредитки.

Сбербанк и Visa Signature и Mastercard World Black Edition.

Требования к заемщику:

«Альфа-Банк» и карточка «100 дней без процентов» Platinum. Тип на выбор: Visa или Mastercard.

Требования к заемщику:

«ВТБ» и продукт «Мультикарта». Тип на выбор: Visa, Mastercard или МИР Премиальная.

Воспользоваться можно только одним из перечисленных преимуществ посредством выбора одной из опций: «Сбережения» (% на остаток), «Cash Back» или «Коллекция» / «Путешествия» (накопление бонусов или миль). Поменять опцию на другую можно каждый месяц .

Карта выдается клиентам в возрасте от 21 до 70 лет, имеющим постоянную регистрацию в регионе присутствия банка.

«Совкомбанк» и карта «Халва». Тип – Mastercard World.

Требования к заемщику:

На официальном сайте каждого из рассмотренных банков можно подать онлайн-заявку для получения карточки с указанием желаемой суммы лимита, что является несомненным плюсом. Также у этих банков есть колл-центры с бесплатным звонком по России, сотрудники которых могут проконсультировать по необходимым документам и особенностям выбранной карты.